2022年度中国市场工业机器人国际厂商出货量排行TOP15

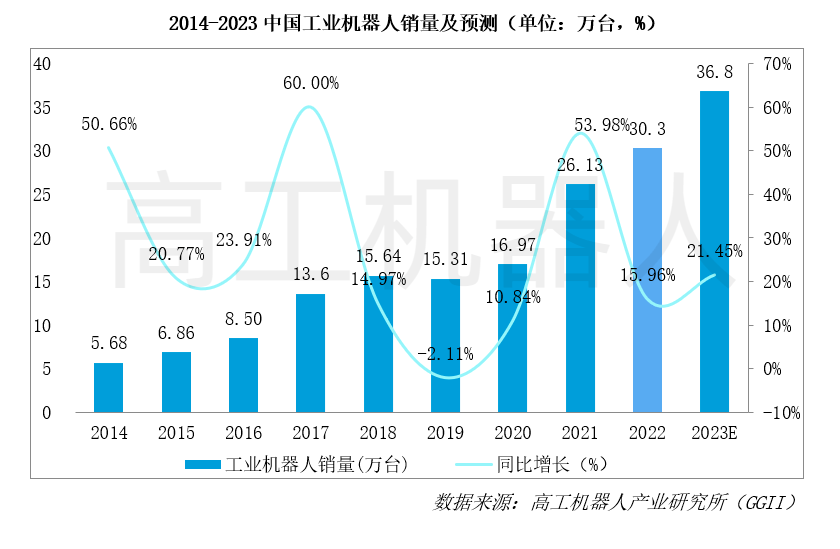

发布时间 : 2024-04-22 01:22:47 作者: 新闻资讯根据GGII最新统计多个方面数据显示,2022年中国市场工业机器人销量30.3万台,同比增长15.96%,增长率较上一年显而易见地下降,预计2023年销量有望超过36.5万台,同比增速在20%以上。

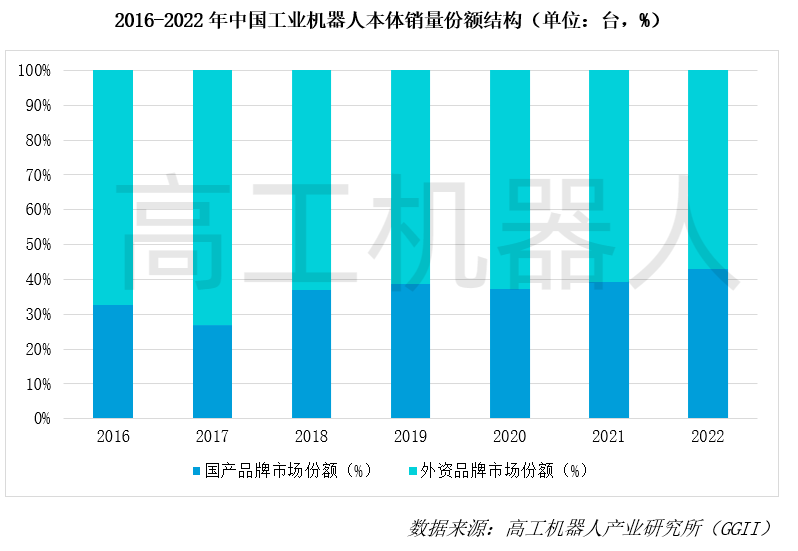

2022年,叠加疫情、战争、通胀等多重宏观因素,制造业面临较大增长压力,传导至机器人层面,2022年中国工业机器人市场增速下滑明显,厂商之间的分化态势持续加剧,中国虽连续多年蝉联全球最大工业机器人市场,但其中国际厂商占据较大市场占有率,整体上国产依然处于追赶的状态。

如果说用几个关键词来总结国际厂商的2022年,我们大家都认为是:供应链、涨价、货期、物流、分化……多重外部压力下,可以说国际厂商的“涨”声热烈,同时受到上游供应链及物流影响,绝大部分厂商的货期大幅延长,供给测的矛盾很大程度上影响了销量的提升。

GGII通过对中国市场各家国际厂商2022年度出货量的调研,正式对外发布《2022年度中国市场工业机器人国际厂商出货量排行TOP15》榜单。

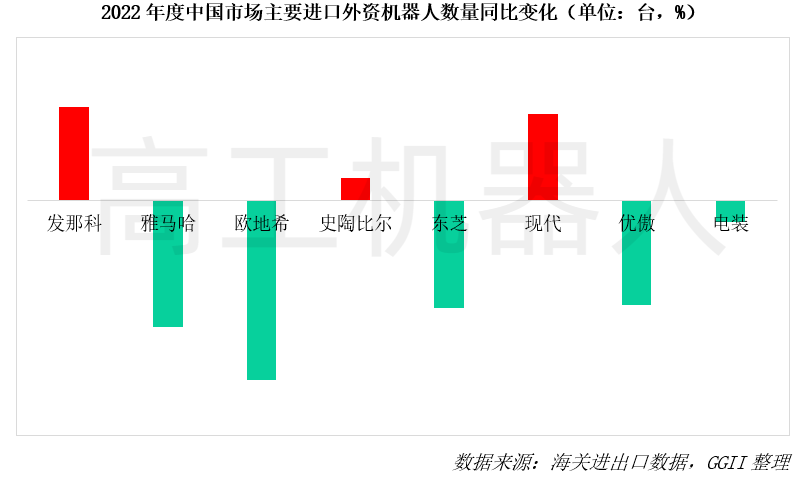

安川、库卡2022年均有不错的增长,尤其在新能源、新能源汽车等领域,订单与营收均获持续增长;

ABB受到上海疫情的影响,二季度下滑明显,对全年业绩造成一定的影响,整体排名略有下滑;

SCARA一哥爱普生,虽然新能源行业弥补了部分3C行业下滑带来的缺口,但业绩依然承压,排名有所下滑;雅马哈的SCARA出货量同比下滑,但排名保持不变;

高端机的代表史陶比尔是为数不多实现逆势增长的厂商,凭借“人无我有”的特有优势,排名上升明显,同时史陶比尔已经将机器人产线引入中国,开启中国本土化生产的进程,未来可期;

焊接双雄—松下和欧地希,相较于2021年的高增长,2022年业绩不达预期,尤其是欧地希,排名下滑明显;

协作机器人的代表—优傲机器人,虽然其全球业绩依然处于增长态势,但中国市场业绩承压明显,出货量同比下滑,排名亦出现下滑。

注:箭头表示与2021年度排名变化,分为上升、持平、下滑三种情况,排名的变化与出货量业绩变化不一定同步

高工产业研究院(简称GGII)是一家专注国内新兴起的产业市场研究与咨询的第三方机构,涉及的新兴起的产业最重要的包含锂电池、机器人、储能、氢能与氢燃料电池、新能源汽车、智能汽车、LED照明与显示、新材料等。每年通过实地走访和电线家以上产业链企业,积累大量的市场信息和行业数据,为企业、金融机构和地方政府提供全方位咨询服务。GGII下属锂电研究所、机器人研究所、储能研究所、氢电研究所、政府服务组、金融服务组、数据组等部门。

行业数据服务:GGII走进产业链上中下游公司进行详尽的行业调研,获取大量的一手数据,通过对供应关系交叉核对、上下游验证,形成聚焦生产与检测设备、机器人产业链产销量、锂电关键材料、动力锂电池、储能锂电池、新能源汽车等领域的完整产业数据库体系,相关产业数据被IPO招股说明书、券商研报、第三方咨询机构、专业媒体等广泛采用。

定制化调研与咨询服务:GGII通过长年不间断地对产业链公司进行详尽跟踪调研,形成全面、深度、准确、权威的产业数据库,为企业、金融机构和政府单位等,提供战略咨询、市场调查与研究、业务与技术尽调等专业咨询服务和行业报告。

政府产业高质量发展顾问服务:高工产业研究院(GGII)以专业的分析方法、深厚的产业研究基础、丰富的产业资源,已为全国70多家地方政府和园区提供产业规划、招商指引、企业对接、项目研判等咨询服务。

IPO与金融咨询服务:GGII金融咨询服务重点聚焦于六大战略性新兴起的产业领域:锂电池产业链、智能制造装备及机器人产业链、储能产业链、电动车产业链、氢能与氢燃料电池产业链、新材料。协助企业及券商撰写IPO募投可行性研究报告;提供业务与技术分析;辅助券商针对招股书问询时进行行业问题回答及论证。为企业的再融资、并购重组、银行贷款等提供完整的尽调服务及可行性论证方案。返回搜狐,查看更加多